杠杆,在金融领域一个让人血脉喷张的字眼,因为用杠杆意味着承受了超过自身本金所能承受的风险。然而,金融的本质却又是杠杆。

银行,本身是没钱的,储户钱进来,银行贷款出去,赚取利差,这算不算杠杆?

资管行业,本身也不是自己的钱,有人说证券公司也有自己的钱在炒股,那是自营部门的了。而资产管理行业,就是专业机构利用自身的专业与认知优势,募集资金进行投资,这算不算杠杆?

保险公司呢,更不用说,一堆精算师通过复杂的模型估算赔付概率,就连经常告诉大家不要用杠杆的巴菲特也是因为背后有保险公司强大的浮存金支持,才能有源源不断的免息资金做长期的价值投资。

当然,笔者认可老巴说的普通人不要去用杠杆。普通投资人,能把属于自己的部分资金投资好都已经不错了,少有能力能去进行加杠杆的操作。

就这三十年来普罗大众最为熟悉的房地产投资,之所以过去这么多年能受国人追捧无非在于过去地产长牛,而在此基础上,基于房产作为抵押进行贷款加杠杆更是加大了投资回报率。这里强调的便是过去地产长牛的基本面,现在则情况大不相同,现在利率不断降低,首付比例也降得很低(15%),但房产交易量却在不断下降。这源自大家认识到房产已经不可能再像过往那样一直涨了。

接下来总结一下目前在股市可以合法合规操作的杠杆工具。

第一:融资融券

更多我们讲的是融资,融券是做空的品种,现在规模已经缩小到几乎为无,而融资最新的规模则大概在1.6万亿。杠杆比例是1:1.25,原来是1:1的,前阵子为激活市场将之放宽到1:1.25的水平,即100万可以融资125万,也就是说你有100万可以买到225万的标的资产,225万/100万=2.25,也就是2.25倍。而这里讲的100万其实是指可充抵保证金,如果是现金则是100万的折算,但如果买了股票则通常要打折扣,如:上证180指数成分股股票及深证100指数成分股股票的折算率最高不超过70%,其他股票折算率最高不超过65%。也就是融资融券杠杆比率比理论还要低,我们就算2倍吧。

融资融券的好处在于以自身买的股票作为担保品就可以直接加杠杆,开通条件一般要求交易经验满6个月,20个交易日日均资产50万。所以开通条件相对不算很高,且用款灵活,基本上是随借随还了。且融资可以买的标的也很广泛,很多ETF也可以买,股票方面现在沪深的可融资买入标的数量大概在1600只左右。

缺点在于,如果买的股票下跌到一定程度券商是有权平仓的,这里有个指标叫维持可担保比率,也即自己的钱+券商借你的钱包括买成股票的资产除以你自己的钱,跌到100%的话相当于你的钱的亏完了,所以一般券商会在110%-120%左右进行平仓。

方向:融资买入股票是做多,融券卖出股票是做空,但现在融券名存实亡,其实以前的融券对于很多个人投资者来讲也基本融不到券的。所以融资融券这个工具的方向就是:做多。

第二:股指期货

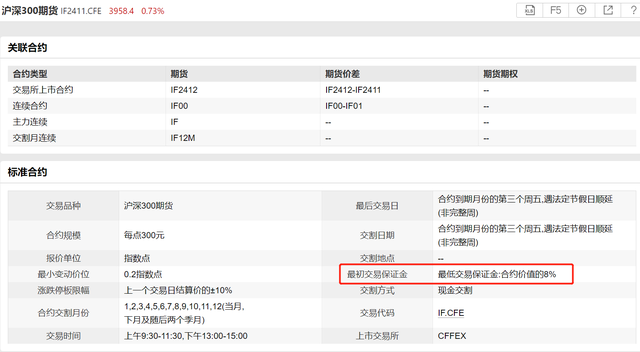

提起期货一般大家想到大宗商品,这是商品期货,而中金所的股指期货从第一个品种沪深300股指期货2010年推出到现在也有14年历史,目前包含上证50、沪深300、中证500、中证1000指数品种。股指期货可能大部分机构是作为对冲之用,比如很多量化私募有中性策略,就是在股票方面持有多空,而在股指期货开空单,从而对冲掉系统风险,赚取阿尔法收益。当然,股指期货也可以作为投机品种,杠杆如何呢?

以沪深300股指期货为例,当前沪深300点位为3958.4,合约规模为每点300元,即合约价值 为:3958.4*300=1187520元,而最初交易保证金,上面的8%是交易所的最低要求,期货公司一般还会提高比率,比如15%,按15%计则:1187520*15%=178128元,即17.8万元保证金相当于买到118.7万元的东西,那就是6.6倍。

股指期货优势在于其是保证金形式,相当于你不用花利息就可以用杠杆。缺点在于其是保证金形式,当形势不利时你要追加保证金,不然也一样会爆仓,这点也融资融券类似。另外就是股指期货只能投资这四个指数,而没法投资个股。

还有一点是股指期货每一手的起点更大,比如按最低的上证50股指期货来说,目前上证50点位是2686.4,合约规模为每点300元,即2686.4*300元=805920元,按15%保证金比例,为120888,即就算做最低门槛的上证50股指期货,出手至少得12.09万起了。而融资融券你100股也可以融的,就这点而言,股指期货的风险更大。而开通条件方面,股指期货要求的资金门槛也是50万。

方向:股指期货可以做多,也可以做空。但诸位不要以为两个方向都可以做就更容易赚钱,事实上多一个方向意味着多了一种亏钱的可能性,而不是多了赚钱的可能性。

第三,期权

最后一个工具是期权,可能更多的投资者是没接触到的,因为其最早品种上证50ETF期权推出的时间为:2015年2月,比股指期货第一个品种推出晚了5年。这是一方面,另一方面就是期权更为复杂,股指期货有做多做空两个方向,而期权事实上有四个方向,这点最后再讲。期权被誉为金融衍生品皇冠上的明珠,不是没有原因的。

目前就股票指数而言,涉及到7个指数,12个指标标的,7个指数分别为:上证50,沪深300,中证500,中证1000,创业板指,科创50,深证100。

不同于两融与股指期货,期权其实更应该被理解为一种风险管理工具。期权期权,即是带有时间期限的一种权利,这点上有点像保险,你买保险就获得某种特定情况下理赔的权利。而期权也同样,买入后意味着你在特定情形下,可以行使某种权利。不同在于,期权把这种权利变成了标准化的合约,大家可以就这个合约进行交易,合约价值也就有了波动,进而也就同样有了投机的功能。

开通门槛方面,资金门槛期权也是在50万,但专业门槛期权要高很多,开通期权流程上有个考试,如果没认真理解期权的知识还不一定考得过。

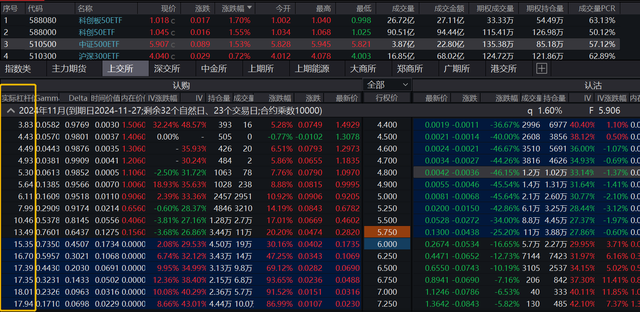

正因为期权是一种风险管理工具,买一个合约获得一种权利,所以就买方而言,其付出的是一种期权费的概念,即是你付出期权费获得某种权利。因此,就标的价值而言,其期权费要低很多。比如1张中证500期权,对应10000份中证500ETF,当前中证500ETF价格为5.907,1万份即为59070元;期权合约乘数为10000,当前平值合约500ETF购11月5750价格为:0.2820,一张即2820元,59070/2820=20倍,这可以理解为期权的杠杆。但事实上,期权的杠杆还受期限、波动率、行权价与标的价关系等因素变化的影响。具体判断上可参照期权行情界面上的数字。

一般我们以平值合约作为标准去看期权的杠杆倍数,刚我们讲的500ETF购11月5750显示杠杆倍数为:13.49倍。而如果是最虚值合约则为17.94倍。简单理解,你可以理解期权杠杆倍数大概在10倍以上。

方向:期权作为一种权利,可以买认购,即获得未来以某种价格买入的权利;可以买认沽,即获得未来以某种价格卖出的权利。因为是合约,买认购和买认沽也都对应着一个卖出。因此,期权有买购、卖购、买沽、卖沽四个方向,具体不再展开。

投机者并非一无是处,虽然能通过投机实现财务自由的寥寥可数股票配资哪家好推荐,然而股票的投机给二级市场带来流动性,也为价值投资者带来以低于企业价值买入股票的机会;而没有股指期货投机者,套保等更无从谈起。期权亦是。所以,杠杆只是一个工具。看你怎么用。